Über den «Global Opportunities Fund» der Deutsche Finance Securities erhalten semiprofessionelle Anleger Zugang zu einer erfolgreichen Investmentstrategie mit einem testierten 23-jährigen Track-Record und einer annualisierten Wertentwicklung von über 25%. Andreas Lindner, Group Sales Officer Deutsche Finance Group, und Marc Michael Steindler, Geschäftsführer der Deutsche Finance Securities, sprachen mit der B2B-Redaktion über Expansionspläne.

Andreas Lindner, wir haben vernommen, dass die Deutsche Finance Group ihr Produkt-Portfolio erweitert.

Lindner: Richtig, im Rahmen der Diversifikationsstrategie konzentriert sich die Deutsche Finance Group auf den Ausbau von Synergien einzelner Geschäftsbereiche. Die Basis beinhaltet die Konzeption von innovativen Produkten, um Zugangswege zu neuen Absatzkanälen im direkten und indirekten Vertrieb zu erweitern.

Ist die Deutsche Finance Securities Teil dieser diversifizierten Investitionsstrategie?

Lindner: Das Asset Management investiert – komplementär zu den erfolgreichen bekannten Alternativen Investmentfonds der Deutsche Finance Group – in liquide wertpapierbasierte Strategien. Die Deutsche Finance Securities hat darüber hinaus von einem der grössten Versicherungskonzerne Deutschlands ein Mandat für den Aufbau ihres globalen REITs-Portfolios erhalten. Das Mandat startete mit einem Volumen in Höhe von 50 Mio. EUR und konzentrierte sich gezielt auf globale REITs und Immobilienaktien.

Investmentstrategie Global Opportunities Fund

Erläutern Sie den Lesern doch bitte die Deutsche Finance Securities Global Opportunities Strategie.

Steindler: Gerne. Das Ziel der Investmentstrategie liegt in der Maximierung der langfristigen, annnualisierten Rendite – Stichwort: CAGR – durch Investitionen in gelistete Wertpapiere. Der Einsatz von Derivaten ist möglich. Das Anlageziel besteht darin, die Hurdle Rate von 6% p.a. zu übertreffen. Der Fokus liegt auf Wertpapieren und Nebenwerten in entwickelten Märkten. Die Mehrheit der Investments ist auf langfristig wachsende, skalierende Unternehmen mit wiederkehrenden Umsätzen konzentriert. Um das Anlageziel zu erreichen, kann der AIF Anlagen in der ganzen Welt, in allen frei konvertierbaren Währungen und sämtlichen Wirtschaftssektoren vornehmen.

Welche Investment-Marker lassen ein Outperformance-Potenzial erkennen?

Steindler: Unsere Analysen haben das Ziel, Investments mit «Equity-Multiple»- Potenzial zu identifizieren. Wir suchen folglich gezielt nach Faktoren, welche die Vervielfachung eines Unternehmenswertes auslösen können. Dabei spielt es für die benchmarkfreie Strategie keine Rolle, ob es sich um eine gelistete Aktie, eine Anleihe oder ein bestimmtes Edelmetall handelt.

Die vergangenen zwei Jahrzehnte waren für den Markt herausfordernd. Welche Performance konnten Sie realisieren?

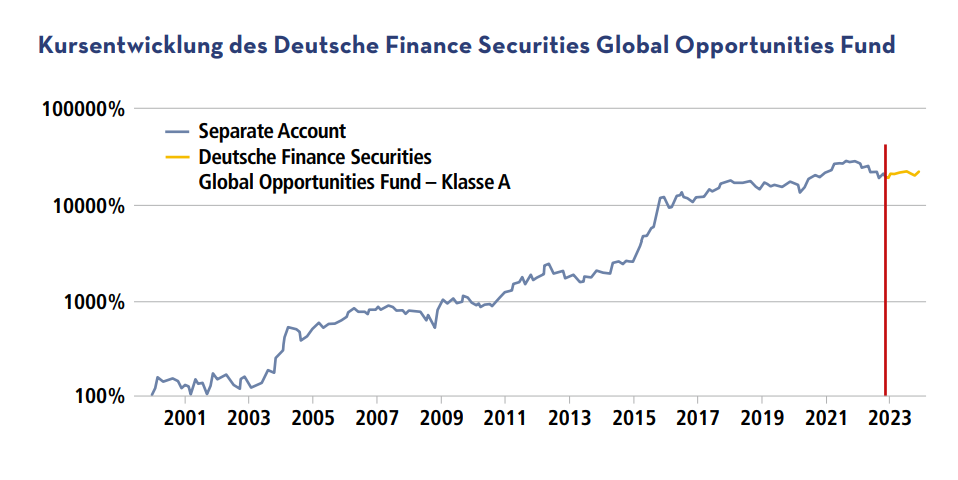

Steindler: Die Strategie realisierte im Zeitraum von 2000 bis Dezember 2023 eine Netto-Wertentwicklung von mehr als 25% im Jahr. Die durchschnittlichen Ergebnisse der dreijährigen Perioden lagen bei +29.8%, bei den fünfjährigen Perioden waren es +30.3% und die der zehnjährigen Perioden lagen bei +28.9%.

Equity-Multiple-Potenzial und Erfolgsbilanz

Können Sie die Beweggründe für die Erweiterung Ihres Produkt-Portfolios erläutern?

Steindler: Das Asset Management Team der Deutsche Finance Securities vereint langjährige Erfahrung und ergänzt das internationale Netzwerk der Deutsche Finance Group mit der Kompetenz in der Analyse von einzigartigen non-crowded Investitions-Opportunitäten. Unser Team analysiert anhand der skizzierten Investment-Marker aussichtsreiche Wertpapiere und verdichtet sie zu einem Portfolio. Da es nicht unendlich viele Titel mit Potenzial für ein «Equity-Multiple» gibt, sehen wir das verwaltbare Volumen derzeit im mittleren dreistelligen Millionenbereich. Dies bedeutet konkret, dass unser Asset Management neben der Entwicklung individueller «Listed Real Estate»-Lösungen und aktiv verwalteter Investments in internationale REITs sowie Immobilienaktien für institutionelle Investoren durch die Erweiterung einer vermögensverwaltenden wertpapierbasierten Multi-Asset-Strategie eine Anlage speziell für semiprofessionelle Investoren offeriert.

Warum die Konzeption des Spezial-AIF über das Fürstentum Liechtenstein?

Steindler: Wenn Sie eine neue Investitionsstrategie konzipieren, stellen saus Sicht eines Asset Managers folgende zwei zentrale Fragen: Was sind die besten Rahmenbedingungen und für welche Anlegergruppe ist die Strategie geeignet? Mit Blick auf die «5-10-40»-Regel der EU-Richtlinie zum Anlegerschutz bezogen auf UCITS lag der Fokus auf der Konzeption eines Spezial-AIF. Dieser ist nur für semiprofessionelle Anleger investierbar und erlaubt daher ein hohes Mass an Flexibilität in der Steuerung der Asset Allocation. Das Fürstentum Liechtenstein verfügt über ein AAA-Rating und hat sich in den vergangenen Jahren zu einem professionellen und hochtransparenten Finanzzentrum entwickelt. Es ermöglicht den Marktzugang sowohl zu Ländern der EU als auch zur Schweiz.

Für welche Anleger ist die Strategie investierbar?

Lindner: Unsere Strategie wird vom AIFM Accuro Fund Solutions AG als Deutsche Finance Securities Global Opprtunities Fund administriert und ist für semiprofessionelle Anleger ab 200 000 EUR ins eigene Depot oder über eine Verwahrung bei der Liechtensteinischen Landesbank investierbar.

Weitere Informationen:

Veröffentlichung im B2B Magazin 1. Ausgabe 2024 (Plattform für Kollektivanlagen und Asset Services)